Dime qué edad tienes y te diré cuál fondo de pensión te conviene

¿Cómo se invierte la plata que va hacia mi AFP? ¿Cómo se administran mis ahorros? ¿Cómo funcionan los fondos de pensiones? ¿Por qué se les dice multifondos y cuántos son? Seguramente te has preguntado estas y muchas otras cosas, respecto de la plata que cada mes te descuentan para tu pensión.

Y es que entender nuestro sistema de pensiones, no es fácil para nadie. Por lo menos a mí, en el colegio no me enseñaron sobre educación previsional, tampoco en la universidad. Y en ánimos de máxima transparencia, quiero confesar que hasta que no tuve mi primer trabajo, confundía a la AFP (Administradora de Fondos de Pensiones) con la isapre o viceversa. 🙈🙈

Pero, no te preocupes porque ahora intentaré a ayudarte entender mejor la cosa. Cuando eres trabajador dependiente (con contrato) o independiente (a honorarios) y recibes ingresos, debes destinar una parte de esos ingresos a tu cuenta de la AFP.

A ese porcentaje que todos los meses, se destina al ahorro para tu futura pensión, se le llama cotización. Las cotizaciones que se acumulan en las cuentas de cada persona afiliada a una AFP son invertidas con el fin de hacer crecer ese dinero.

Las AFP pueden invertir esa plata en cinco tipos de fondos que se distinguen con letras y por cuánto porcentaje del fondo es invertido en renta fija y/o renta variable. Generalmente, la renta fija entrega una rentabilidad baja pero también un muy bajo riesgo, mientras que la variable puede entregar mayor rentabilidad, pero el riesgo es mayor.

Por ejemplo, el Fondo A, tiene una mayor proporción de sus inversiones en renta variable (más rentable y más riesgoso), la que va disminuyendo progresivamente en el Fondo B, Fondo C, Fondo D y Fondo E.

Tipos de fondos de pensiones:

Fondo A, más riesgoso

Fondo B, riesgoso.

Fondo C, intermedio.

Fondo D, conservador.

Fondo E, más conservador.

¿Puedo elegir cualquier tipo de fondo?

De acuerdo a la Superintendencia de Pensiones (entidad que fiscaliza a las AFP), los afiliados y afiliadas pueden elegir el tipo de fondo en el que quiere que se inviertan sus recursos, según sus preferencias y necesidades en cuanto a riesgo y rentabilidad.

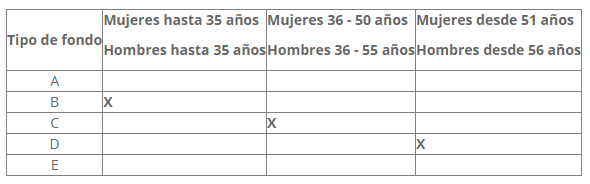

De todas formas, hay ciertas restricciones según la edad de las y los afiliados. Esto es así, porque mientras más cerca se encuentren de la edad legal de jubilación (60 años en las mujeres y 65 años en los hombres), sus ahorros previsionales tendrán menos tiempo para recuperar ganancias en caso de que hayan experimentado fluctuaciones en la rentabilidad.

Por este motivo, la ley establece que a partir de los 56 años en el caso de los hombres y de los 51 años en el caso de las mujeres, esas y esos afiliados no podrán destinar sus ahorros previsionales al Fondo A (más riesgoso), por el perfil de las inversiones que se realizan en ese fondo. De esta manera, dichas personas sólo podrán optar por destinar sus ahorros entre los fondos C (intermedio), D (conservador) y E (más conservador).

Pero también es importante tener presente que, si la o el afiliado no escoge un fondo, de acuerdo a la legislación, la AFP deberá asignarle a uno de los cinco fondos de pensiones, según el siguiente esquema:

Así es que la recomendación general es que, a menor edad elegir el fondo con mayor rentabilidad esperada porque, aunque sea más riesgoso tendrás años suficientes para que sea el mejor fondo.